Voiture électrique : l’avenir appartient-il aux pétroliers ?

La suite de votre contenu après cette annonce

Progressivement, les grands groupes pétroliers saisissent la montée en puissance des véhicules électriques et investissent en masse dans les réseaux de recharge. Est-ce un début de reconversion ? Qui s’engage ? On fait le point !

Au plus haut de leur force, les groupes pétroliers ont été parmi ceux enregistrant les plus gros bénéfices financiers de l’histoire. Sur la seule année 2018, Aramco a engrangé 111 milliards de dollars, Shell 21,4 milliards, ExxonMobil 20,8 milliards et Total 13,5 milliards.

Néanmoins, plusieurs crises se sont succédé ces 15 dernières années. La dernière en date : celle de la Covid-19 qui, avec les confinements, a abaissé le baril sous 30 dollars voire à des valeurs parfois négatives. Même si un vaccin venait à calmer la crise sanitaire dans quelques mois, la demande en pétrole pourrait ne plus jamais retrouver les pics précédents. La raison ? La montée en puissance des énergies décarbonées ou vertes et la pression de la neutralité carbone. La solution pour ces groupes qui ont longtemps vécu du précieux or noir ? Investir dans une activité qu’ils ont longtemps dédaignée : l’électricité et la voiture électrique.

Après les rois du pétrole, les rois de l’électricité ?

Le plus actif dans le domaine est certainement Total qui enchaîne les rachats et les prises de contrôle. Dernièrement, le groupe a officialisé deux belles prises : la première à Londres avec l’acquisition du réseau Source London, jusqu’ici opéré par Bolloré, et la seconde à Paris où le pétrolier va reprendre la gestion de l’intégralité des points de charge de la capitale. Aujourd’hui, la compagnie opère 10 000 bornes en France, avec un objectif de 150 000 en Europe en 2025, dont 1 000 rapides. Elle travaille en plus sur des usines de batteries : via Saft avec Tianneng en Chine et avec PSA en Europe.

Le Britannique BP est aussi très dynamique, notamment avec le rachat de l’entreprise britannique Chargemaster en 2018, mais aussi de FreeWire Technology aux USA et de l’Israélien StoreDot. En 2019, le groupe a ainsi pu lancer ses propres bornes. Il s’étend même au domaine du VTC en Chine à travers un partenariat avec Didi Chuxing et en Europe via un accord avec Uber à Londres. Le but du groupe est d’atteindre 70 000 bornes en 2030, un premier pas vers la neutralité carbone d’ici 2050, but commun avec Total.

Autre acteur très impliqué : Shell, qui a absorbé Newmotion en 2017 avec ses 30 000 points de charges et ses 80 000 bornes à domiciles. En plus de ses propres bornes dans ses stations-service outre-Manche et aux États-Unis, la compagnie anglo-néerlandaise a aussi rejoint le consortium Ionity, premier réseau de recharge rapide en Europe.

Aux États-Unis, deux visions

Outre-Atlantique, Chevron a misé sur les bornes en 2019 en s’associant avec le spécialiste EVgo. À l’opposé, ExxonMobil reste attaché à l’ancien monde. En grande partie en raison de son PDG Darren Woods qui ne voit pas l’intérêt « des voitures électriques finissant par être rechargées par l’énergie venant du charbon ». Ces propos mensongers (40 % de l’électricité mondiale provient du charbon, 23 % aux USA et 0,3 % en France) vont desservir l’entreprise qui subit des revers réguliers en bourse, passant de large n° 1 avec 450 milliards $ en 2014 à moins de 140 milliards, derrière… Chevron.

What’s the point of having “electric vehicles that will end up being charged by power generated from coal” - Exxon $XOM CEO Darren Woods #OGCI2019 https://t.co/AurCok1x9d

— Devika Krishna Kumar (@Devikakrishnak) 2019-09-23T20:54:28.000Z

Les énergéticiens aussi dans le vert

Évidemment, les énergéticiens n’ont pas manqué de répliquer aux pétroliers. EDF a lancé tôt sa filiale Sodetrel devenue Izivia, cependant sans grand succès pour le moment avec le réseau Corri-door. Le groupe français a cependant investi dans PODpoint, énorme réseau au Royaume-Uni, et cherche à anticiper la montée en puissance du V2G avec sa filiale Dreev. Son compatriote, Engie, a racheté EVBox, grand opérateur européen. Autre acquisition importante en Europe : celle du Finlandais Fortum prenant la main sur Plugsurfing.

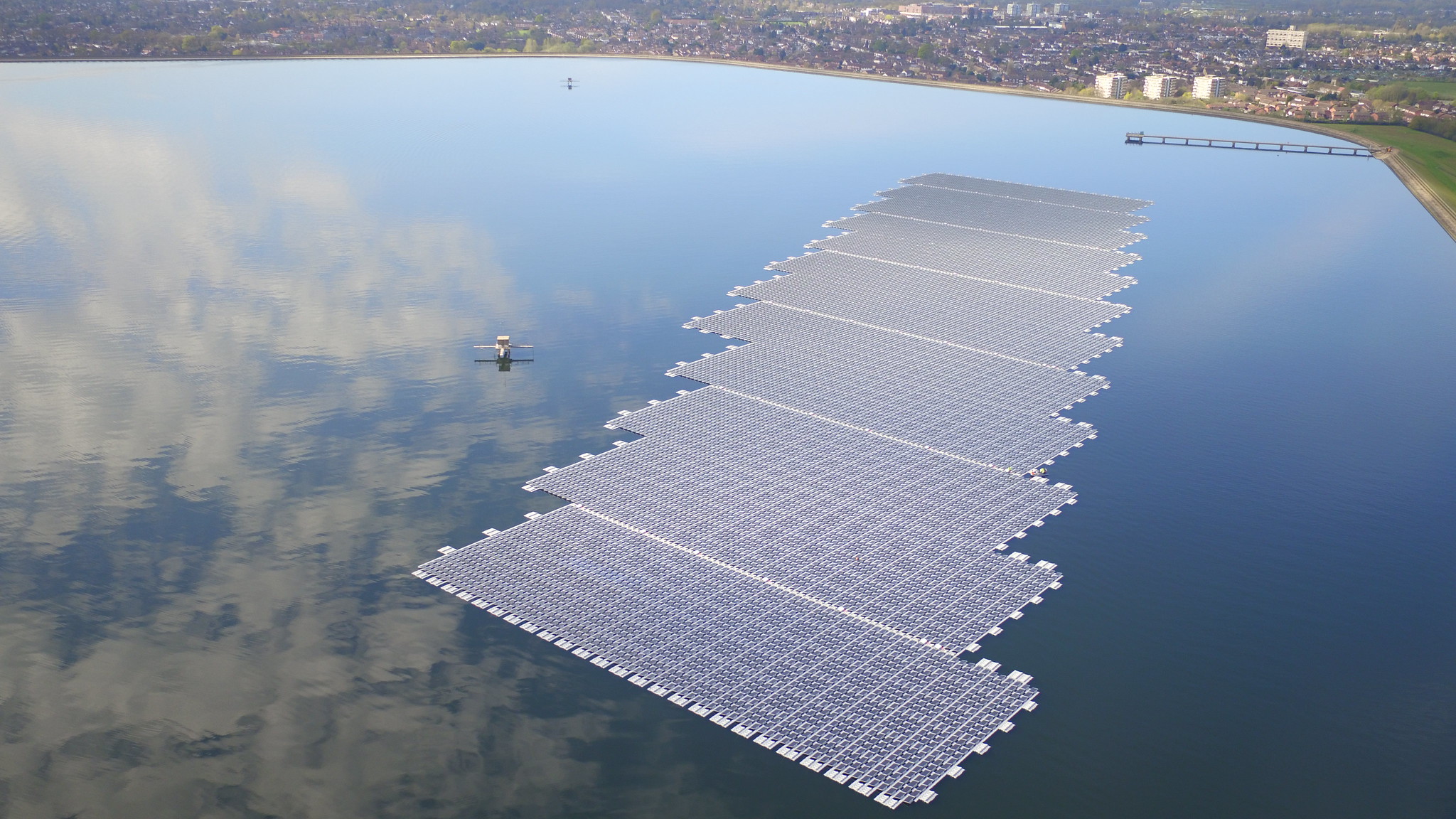

L’électricité verte est aussi un enjeu de taille pour les groupes pétroliers. Saudi Aramco, entreprise étatique d’Arabie Saoudite et la plus rentable au monde, a annoncé le plus grand champ de panneaux solaires de la planète. S’il est encore virtuel, le pays a confirmé 30 milliards de dollars d’investissement et ambitionne 40 GW de solaire et 16 GW d’éolien. Total, qui ne possède que 7 GW de solaire et éolien à l’heure actuelle, vise 35 GW en 2025, dont 15 en Europe. BP compte sur 50 GW en 2030, contre 2,5 GW en 2019, exemple avec un partenariat avec Equinor aux États-Unis.

Encore minoritaires par rapport au domaine ultra-dominant du pétrole, ces filiales ou projets montrent que le vent tourne. Les groupes pétroliers d’hier sont en passe de devenir des géants multi-énergies. Avec les capacités financières colossales acquises grâce au précieux or noir, ils en ont clairement les moyens !

La suite de votre contenu après cette annonce

sur l'actualité électrique

Le meilleur d'Automobile Propre, dans votre boite mail !

Découvrez nos thématiques voiture électrique, voiture hybride, équipements & services et bien d’autres

S'inscrire gratuitement

Nos guides

Annonce partenaire

Superchargeurs Tesla : comment ça marche ?

Focus sur Tesla25 septembre 2024

Annonce partenaire