Selon une étude de Transport & Environnement, les constructeurs automobiles européens ne sécurisent pas assez leurs approvisionnements en métaux pour les batteries des modèles électriques. L’organisme donne ses conseils pour améliorer une situation qui pourrait bien faire capoter la transition de toute une filière vers la mobilité électrique.

Deuxième marché au niveau mondial

Renouvelant son classement de 2021, Transport & Environnement a voulu vérifier « dans quelle mesure les constructeurs automobiles européens sont préparés à la transformation de la chaîne de valeur des véhicules électriques ». Après la Chine, le Vieux Continent est le deuxième plus grand marché branché, avec une politique très ambitieuse pour se passer des motorisations thermiques. C’est un véritable défi pour les constructeurs.

Ils se livrent parfois une vraie bataille pour s’assurer l’accès aux matériaux stratégiques et aux cellules lithium-ion, fortement concentrés en Asie, sur fond de fortes tensions géopolitiques. Souvent en affichant des partenariats qui peuvent laisser croire à tort que certains sont plus en avance que d’autres.

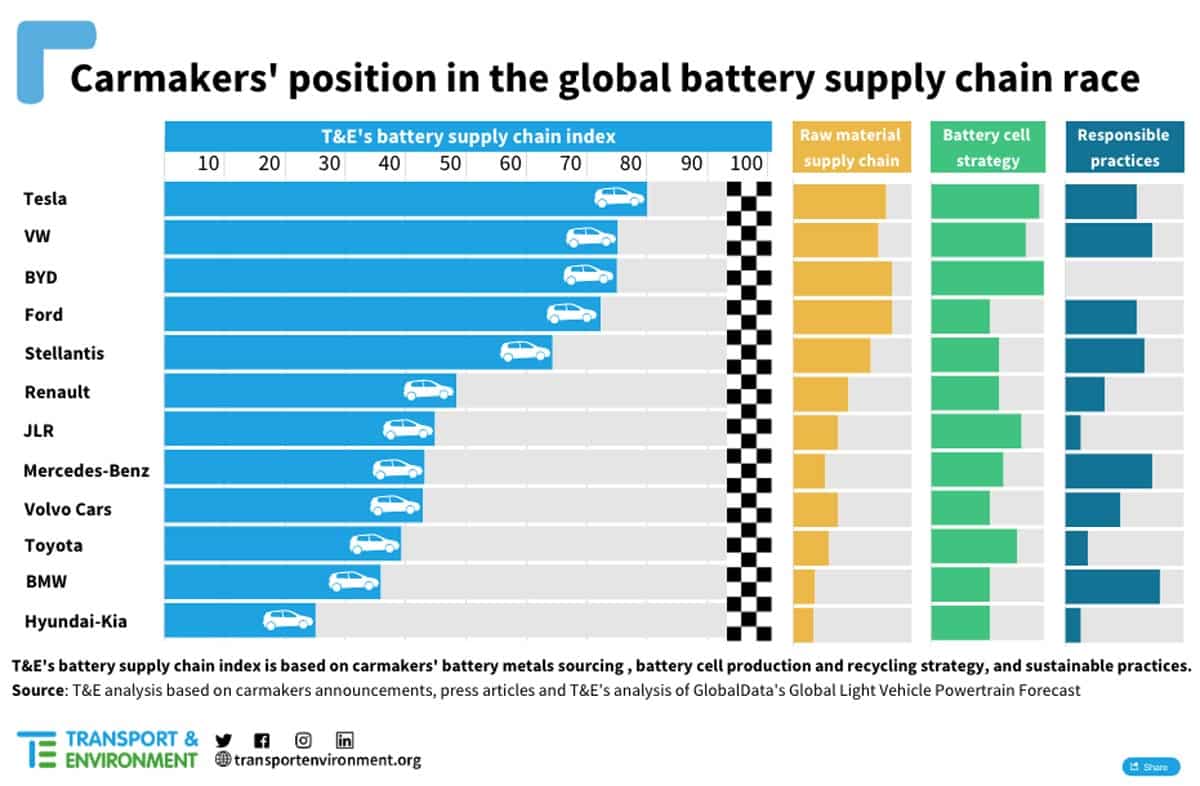

Pour son étude, l’organisme a retenu les groupes de constructeurs présents sur le marché européen et qui ont des unités de production en Europe pour leurs véhicules électriques. C’est pourquoi on trouve BYD, Tesla, Toyota et Hyundai-Kia, à côté de Renault, Stellantis, Volkswagen, BMW, Mercedes, Volvo, Ford et Jaguar Land Rover.

La présence de ceux originaires d’autres continents, en particulier Tesla et BYD, qui se battent actuellement pour être les premiers dans leurs ventes de VE au niveau mondial, permet aussi de comparer les stratégies.

À lire aussi Qui de BYD ou de Tesla sera le champion des ventes de voitures électriques en 2023 ?16 % de sécurisation en moyenne

Le taux moyen pour la sécurisation des approvisionnements des trois matériaux critiques est très bas, puisqu’il n’est que de 16 %. « Il s’agit d’un chiffre très faible par rapport à ce à quoi on aurait pu s’attendre sur des contrats à long terme », commente Transport & Environnement. Dans le détail, seulement 14 % de la demande de lithium, 17 % de celle en nickel et 10 % pour le cobalt seraient sécurisés par les douze groupes automobiles d’ici 2030. Ce qui représente moins d’un cinquième de leurs besoins pour atteindre leurs objectifs d’ici cette échéance.

L’organisme souligne que seulement BYD et Tesla sont suffisamment dynamiques sur le sujet. Parmi les groupes européens, ce sont Volkswagen et Stellantis qui s’en sortent le mieux. Tous les quatre, auxquels s’ajoutent Ford et Renault, ont signé des contrats à long terme pour s’assurer l’approvisionnement des matériaux critiques, parfois en modifiant la chimie des batteries pour mettre fin à la dépendance en cobalt et/ou nickel, à l’exemple de Tesla et BYD.

Avec un seul contrat rendu public, Mercedes apparaît à la traîne. Tout comme BMW qui « n’a pas divulgué suffisamment d’informations sur la manière dont le groupe prévoit d’obtenir » les matériaux. Chez Stellantis et Renault, c’est le développement de véhicules électriques avec des batteries compactes qui limite les besoins.

Ecosystème européen

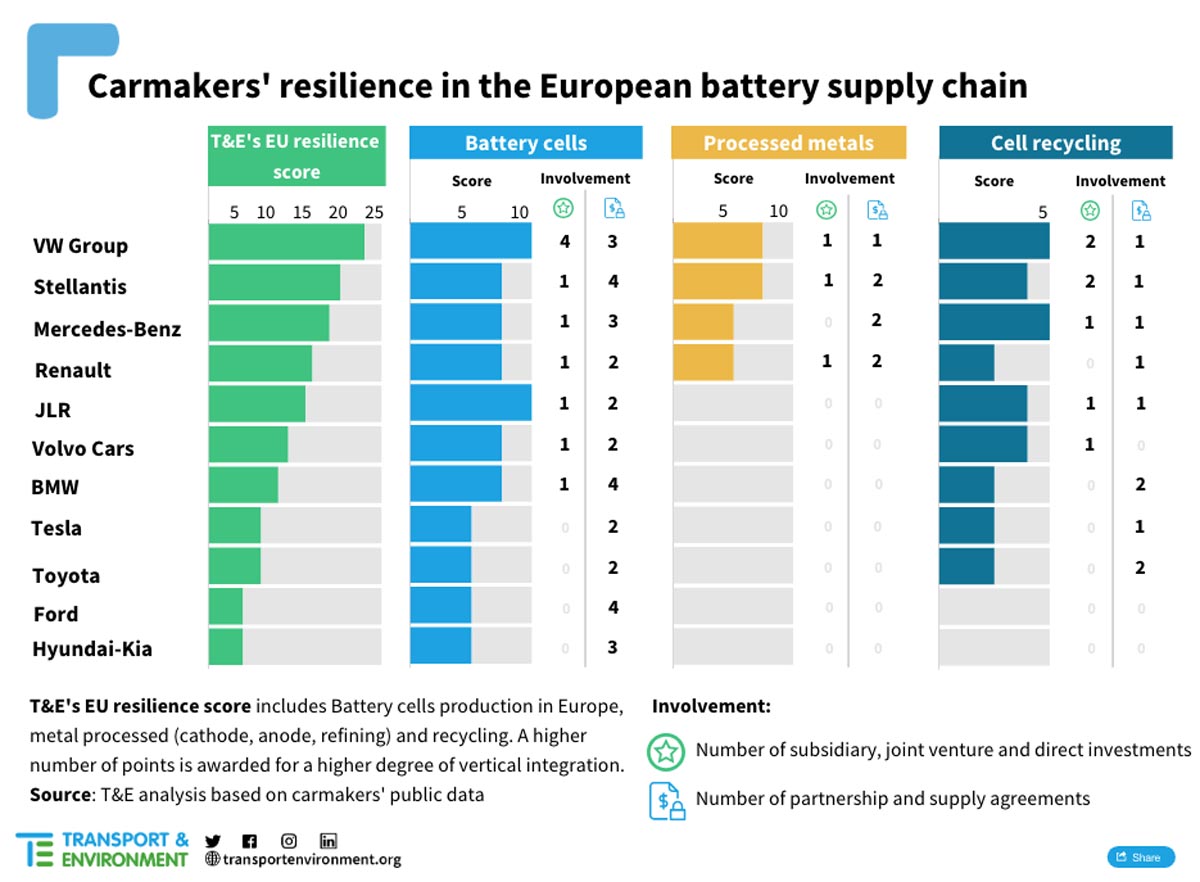

La recherche de partenariats pour le recyclage des packs usagés est aussi un moyen de s’assurer la disponibilité des matériaux clés. Ils se jouent le plus souvent sur le territoire européen. Transport & Environnement a d’ailleurs cherché à identifier les groupes qui jouent vraiment la carte de la relocalisation concernant la fabrication des batteries. Ils sont quatre – Mercedes, Renault, Stellantis et VW – à soutenir « actuellement les startups européennes naissantes dans les domaines des composants de batteries et du traitement des matières ».

Plus finement, l’organisme ne retient pas le Losange dans son Top 3 des groupes « les plus impliqués dans la chaîne d’approvisionnement en batteries de l’UE ». A l’opposé, les concurrents internationaux que sont Tesla, Toyota, Ford et Hyundai-Kia « ne soutiennent pas l’écosystème industriel » européen.

Ces présences et absences forment le score de résilience qui joue à la fois pour la pérennité des constructeurs et l’autonomie stratégique de l’Europe. Volkswagen se distingue avec 22,5 points, suivi de Stellantis (19), Mercedes (17,5) et Renault (15).

De manière générale, Transport & Environnement assure que, en raison « de leur taille, de leurs ressources et de leurs compétences en matière de gestion de grands projets », les « constructeurs automobiles peuvent aider l’industrie minière naissante en Europe à se développer efficacement ».

Un approvisionnement responsable

Un point distingue très nettement les deux bons élèves mis en avant dans l’étude pour leur excellent niveau d’accès aux matériaux stratégiques, c’est l’approvisionnement responsable et décarboné au maximum. Ce qui est de nature à réduire l’empreinte environnementale des batteries, des véhicules qui les embarquent, et des groupes qui les produisent.

A ce jeu, BYD est tout simplement totalement absent du classement. Alors que Tesla s’en sort correctement (9 points), le positionnant, en mêlant les différents chiffres, en tête de la course concernant la chaîne d’approvisionnement des batteries. Toutefois ce sont les trois groupes allemands BMW (12 points), Mercedes-Benz (11) et Volkswagen (11) qui se distinguent dans la notation environnementale.

Avec respectivement 2 et 3 points, Hyundai-Kia et Toyota apparaissent en lanternes rouges, derrière les autres groupes en progrès qui ont pour la plupart rejoint l’Initiative mondiale IRMA pour une fourniture minière responsable ou ont des exigences sur le sujet dans leurs codes de conduite de fournisseurs.

Recommandations

En dépit de quelques bons résultats, l’industrie automobile européenne doit se mobiliser pour ne pas perdre dangereusement des parts de marché face aux constructeurs de véhicules électriques chinois et américains bien établis. Sur les autres marchés mondiaux en général, mais aussi et surtout sur le Vieux Continent en risquant de faire capoter la transition de toute une filière vers la mobilité électrique et de proposer des véhicules dépassés.

Transport & Environnement préconise un verrouillage de la part des décideurs politiques afin de s’assurer de l’arrêt des investissements des constructeurs vers les moteurs à combustion pour les reporter sur la chaîne d’approvisionnement des véhicules électriques, avec relocalisation.

En parallèle, les politiques industrielles et fiscales aux niveaux européen et national encourageraient une expansion plus rapide de la fabrication de batteries et de véhicules électriques en Europe. Ainsi en privilégiant pour les aides à l’achat les modèles compacts produits localement.

De leur côté, les constructeurs automobiles du territoire devraient s’impliquer davantage dans les chaînes d’approvisionnement de batteries en visant de nouvelles chimies plus efficaces et moins gourmandes en matériaux critiques. A l’UE d’établir de nouvelles règles pour des accumulateurs plus durables.

Le président Emmanuel Macron avait raison en employant le terme gaulois réfractaire au changement…

En Europe les constructeurs sont anti électrique sauf Volvo qui joue vraiment la carte de l’écologie.. Les autres traînent des pieds, conçoivent des électriques de façon mauvaise comme Volkswagen ou encore BMW.

Ca m’etonne pas vraiment, ça se sent que les constructeurs jouent pas completement le jeu, que de nombreuses forces s’exercent et que certains sont ambigus soit pour eviter au VE de fonctionner soit pour se placer entre 2 chaises pour pouvoir basculer sur la bonne au cas où l’une des 2 se casse.

ce que je retiens de cette étude:

Et en dehors de l’Europe, les autres pays roulent majoritairement en électrique????

Il ne sait jamais autant vendu de pétrole, de gaz et principalement en dehors de l’Europe et pour l’Europe, les Allemands font de l’électricité avec du charbon et ils ne sont pas les seuls.

De plus, la VE ne peut être généralisée que dans des pays où le réseau électrique est performant mais surtout uniformément réparti……. Pas sur qu’en dehors de l’Europe, et encore, tous les pays du monde est une production électrique non thermique mais surtout un réseau de distribution performant!!!

La VE, c’est que pour les pays riches…………et pour les autres, que pour les mégapoles des riches, les autres, ils se débrouillent et je reste poli, même en Chine ou en Inde!!!

J’ai plutôt l’impression que les torts ne sont pas aussi partagés que ça. Les politiques se font rouler dans la farine par des lobbies pro-fossiles et ne prennent pas les orientations qu’ils supposent impopulaires. Voilà tout. Concernant le transport, il n’y a pas 36 options, il faut surtout retirer les VT de la circulation, et passer à l’électrique ce qu’on peut. N’oublions pas que le problème, c’est le CO2 qui est émis, pas celui qui n’est pas émis !

C’est surtout que L’Europe n’est plus une priorité mondiale en terme de profits, les fournisseurs fournissent aux plus offrants

C’est même chose avec les médicaments.

Toujours d’excellent rapports de la part de T&E. Merci à Philippe de l’avoir relayé. Concernant les préconisations finales de T&E, ont peut dire que c’est un coup d’épée dans l’eau vu comment la Norme EURO 7 vient de se faire vider de toute substance et qu’aucun tour de vis politique n’a été mis sur les constructeurs européens pour enfin faire un vrai shift de leur investissements vers la filière minière. On est en donc là, à rester coincer avec des contrats d’appro de batteries signés avec CATL, SVOLT ou BYD pour encore une longue décennie, quelle angoisse et quel gâchis. Il faut absolument que la filière du recyclage de batteries et de minerais se développe en UE en parallele de la montée des ventes de VE pour avoir au moins ce segment contrôlée par l’UE en toute indépendance d’approvisionnement.

Cette ONG T&E a Toujours Exagéré sur les causes du développement faiblard du véhicule électrique et de son écosystème. Elle fait toujours dans une terminologie sensationnelle (c’est sa marque de fabrique) pour promouvoir sa popularité médiatique. Il faut bien comprendre que le BEV va se développer lentement, au gré des avancées technologiques et des ressources nécessaires. Qui dit que cela sera le lithium et pas le sodium, l’avenir des batteries, rien n’est vraiment acté et tout est en constante évolution. Bref à ce stade, « ruiner » est un bien grand mot pour faire du « spectacle ».