La voiture électrique va-t-elle tomber en panne de Cobalt ?

La suite de votre contenu après cette annonce

Alors que le lithium et le cobalt sont aujourd’hui de plus en plus demandés dans le secteur automobile, leur approvisionnement pourrait devenir critique à l’horizon 2050.

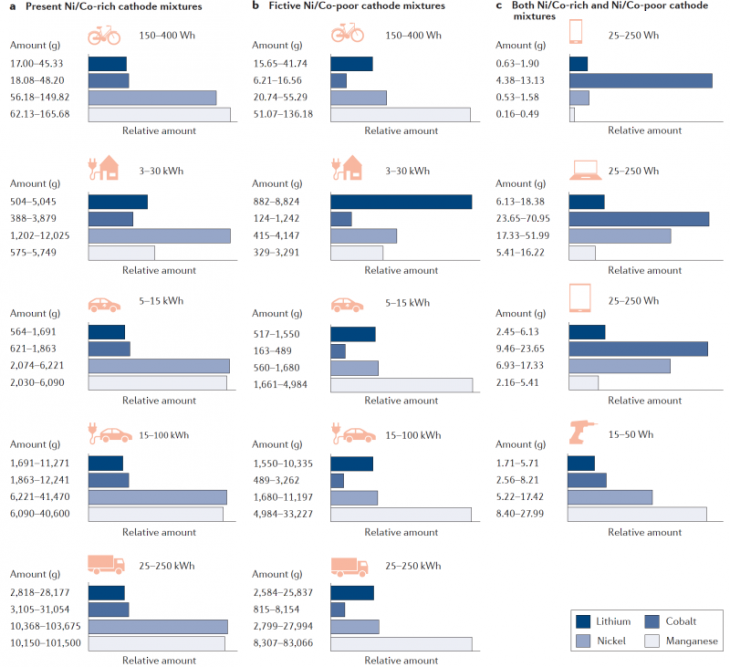

Ordinateurs, tablettes, smartphone…, les batteries sont partout et avec l’avènement annoncé de la voiture électrique, tout s’accélère ! Selon une récente analyse des chercheurs de l’Institut Helmholtz Ulm (HIU), l’approvisionnement en cobalt pourrait devenir critique à l’horizon 2050. Certes, la quantité de Cobalt et de lithium dans une batterie est infime et leur utilisation va dépendre de la chimie utilisée. Dans la batterie d’une Chevrolet Bolt par exemple, le premier représente environ 6 % des matériaux utilisés et le second 2 %. C’est finalement assez peu. Mais multiplié par les millions de voitures électriques attendues et par l’utilisation de packs aux capacités toujours plus importantes, les quantités vont rapidement devenir astronomiques.

Les analyses réalisées par les chercheurs de l’HIU s’étendent jusqu’en 2050 et intègrent des applications aussi variées que la téléphonie mobile ou les voitures électriques. Outre l’augmentation conséquente du coût des matières premières, c’est bien de pénurie dont il est question. « La demande de cobalt par les batteries pourrait être deux fois plus élevée que les réserves identifiées aujourd’hui » notent les auteurs du rapport. D’ores et déjà l’industrie de la batterie consomme 50 % de la production mondiale de cobalt, aujourd’hui estimée à 62.000 tonnes par an.

Pour le lithium, les chercheurs estiment que réserves sont « moins tendues » mais que la production devra être fortement augmentée, probablement plus de dix fois par rapport aux valeurs actuelles, pour parvenir à répondre à la demande croissante des différents marchés.

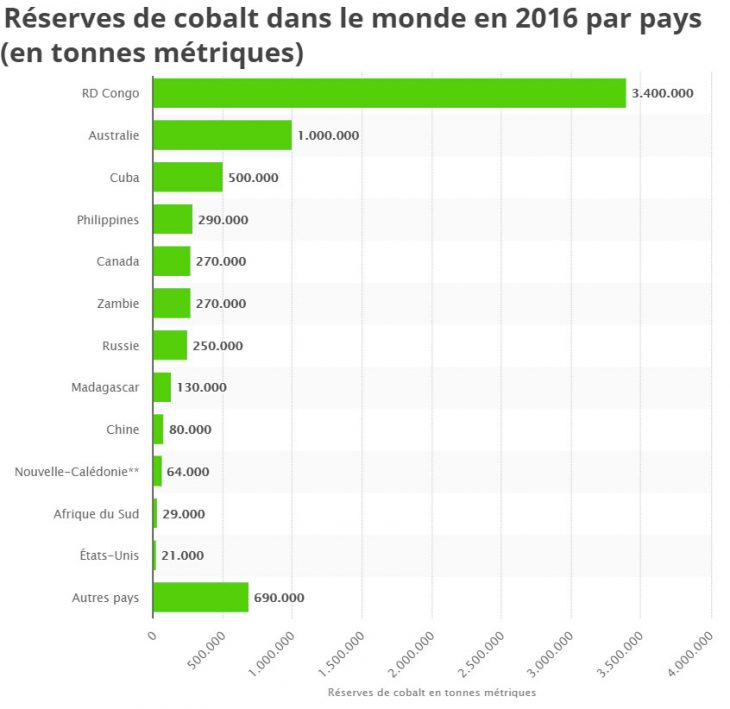

A cela s’ajoute la problématique de concentration de ses réserves, dont certaines sont localisées dans des zones jugées politiquement instables et parfois peu regardantes quant aux processus d’extraction et à la main d’œuvre utilisée. En novembre dernier, Amnesty International rappelait que certaines chaînes d’approvisionnement en cobalt située au Congo, premier producteur mondial du minerai, étaient susceptibles d’être liées au travail des enfants. Parmi les constructeurs épinglés figuraient notamment Renault et le géant chinois BYD.

La course à l’approvisionnement

Pour les fabricants, la priorité est désormais de parvenir à sécuriser les approvisionnements pour parvenir à fournir les millions de véhicules électriques attendus. Cette semaine, c’est le chinois GEM, fournisseur du géant CATL, qui a signé un accord pour l’achat de près d’un tiers de la production de cobalt de Glencore, considéré comme le premier producteur mondial.

Au total, le groupe minier va céder 13.800 tonnes d’hydroxyde de cobalt à GEM en 2018 puis 18.000 tonnes en 2019 et 21.000 tonnes en 2020, soit plus de 50.000 tonnes sur trois ans. Une commande qui permettra à CATL de couvrir les besoins des constructeurs chinois mais aussi ceux des européens, le groupe chinois fournissant à Volkswagen une partie d’une commande de 20 milliards récemment annoncée par le groupe allemand.

Une hausse de la demande qui fait naturellement exploser la valeur du précieux minerai. Depuis 2016, son prix a été multiplié par trois. Aujourd’hui, il se négocie 85.000 dollars la tonne sur les marchés boursiers, soit près de 70.000 euros. Assurant aujourd’hui près de 65 % de la production et détenant 60-70 % des réserves mondiale, la République Démocratique du Congo entend bien toucher sa part du butin. Cette semaine, elle a annoncé une réforme de son code minier qui viendra taxer le cobalt à 10 % contre moins de 2 % actuellement.

Pour le lithium, la situation est plus ou moins similaire. Une nouvelle fois, la Chine a la plus grande appétence, n’hésitant pas à aller chercher les ressources jusqu’au Québec. Au cours des dernières semaines, CATL a acquis 90 % des parts de North American Lithium, société qui exploite une mine de lithium à La Corne, en Abitibi, Témiscamingue.

« La Chine commence à s’éveiller aux véhicules électriques. Et là, ils se réveillent et se rendent compte que l’approvisionnement est difficile et limité », explique au quotidien québécois La Presse une autre société spécialisée dans l’extraction du minerai, Nemaska Lithium. « Ils ne veulent plus être à la merci d’autres groupes chinois. Ils veulent aller à la source. C’est ce qui explique que des Chinois sont en Australie et au Québec en train de regarder pour des ententes intéressantes. »

Des alternatives à développer

Ces difficultés annoncées signifient-elles la fin de la voiture électrique ? Non, car les réserves de Cobalt restent aujourd’hui conséquentes . Avec près de 5 millions de tonnes à l’échelle mondiale, cela devrait laisser 20 à 30 ans de réserves. De quoi laisser le temps aux industriels d’envisager la suite.

Au même titre que certains moteurs électriques sont aujourd’hui fabriqués sans terres rares, les batteries vont également devoir évoluer vers des technologies dépourvues de cobalt ou de lithium ou en limitant fortement l’usage. « Il est essentiel d’augmenter les activités de recherche dans les technologies de batteries alternatives » note ainsi l’un des auteurs du rapport.

A cela s’ajoute l’urgence de mettre en place une économie circulaire autour de la batterie pour optimiser la seconde de vie et favoriser un taux de recyclage élevé permettant de limiter la pression sur ces matériaux devenus critiques. A l’échelle européenne des travaux sont en cours sur le sujet et la Commission a signé le 12 mars dernier un accord d’innovation avec plusieurs industriels, dont Renault et Nissan, pour étudier et lever les éventuels obstacles réglementaires et législatifs liés à cette filière.

La suite de votre contenu après cette annonce

sur l'actualité électrique

Le meilleur d'Automobile Propre, dans votre boite mail !

Découvrez nos thématiques voiture électrique, voiture hybride, équipements & services et bien d’autres

S'inscrire gratuitement